Thuế thu nhập cá nhân bao nhiêu? Đây là câu hỏi nhận được rất nhiều sự quan tâm của người lao động. Vậy cụ thể cách tính thuế thu nhập cá nhân năm 2023 như thế nào? Trừ thuế thu nhập cá nhân bao nhiêu phần trăm đối với các cá nhân cư trú ký HĐLĐ ≥ 03 tháng hoặc < 03 tháng?

Bài viết sau đây của chúng tôi sẽ giải đáp tất cả thắc mắc vừa nêu trên. Để nhận được sự hỗ trợ và tư vấn nhiệt tình từ phía chúng tôi về các vấn đề pháp luật, vui lòng gọi số hotline sau đây của Tổng đài pháp luật 1900.6174.

>>>Luật sư giải đáp miễn phí thuế thu nhập cá nhân bao nhiêu? Gọi ngay: 1900.6174

Thuế thu nhập cá nhân là gì?

Thuế thu nhập cá nhân là một loại thuế mà cá nhân phải trả dựa trên số tiền thu nhập mà họ kiếm được trong một năm tài chính. Thuế thu nhập cá nhân có thể áp dụng cho các loại thu nhập khác nhau như lương, tiền lãi, tiền thuê nhà, tiền thưởng, tiền bán tài sản, và các nguồn thu nhập khác.

Các quy tắc và mức thuế thu nhập cá nhân khác nhau tùy thuộc vào quốc gia và hệ thống thuế của từng quốc gia. Thường thì thuế thu nhập cá nhân được tính dựa trên một bảng thuế có các mức thuế tăng dần tùy thuộc vào mức thu nhập. Những người có thu nhập thấp thường có mức thuế thấp hơn so với những người có thu nhập cao hơn.

Thuế thu nhập cá nhân có thể được sử dụng để tài trợ cho các dự án công cộng, chính sách xã hội, và các hoạt động của chính phủ. Quy định và cách tính thuế thu nhập cá nhân cụ thể sẽ khác nhau ở mỗi quốc gia, do đó, nếu bạn cần biết thông tin chi tiết về thuế thu nhập cá nhân trong quốc gia cụ thể, bạn nên tham khảo các quy định thuế của quốc gia đó hoặc tìm sự tư vấn từ chuyên gia thuế.

>>>Luật sư giải đáp miễn phí thuế thu nhập cá nhân là gì? Gọi ngay: 1900.6174

Cách tính thuế thu nhập cá nhân năm 2024

Trước khi tính thuế TNCN, những người nộp thuế cần phải xác định được là cá nhân cư trú hay cá nhân không cư trú bởi cách tính thuế thu nhập cá nhân được áp dụng đối 2 đối tượng này là khác nhau. Cụ thể cách tính như sau:

2.1. Cách tính thuế thu nhập cá nhân đối với các cá nhân cư trú

Trường hợp 1: cá nhân cư trú ký hợp đồng lao động từ 03 tháng trở lên và có nguồn thu nhập từ tiền lương và tiền công.

Các công thức áp dụng tính thuế thu nhập cá nhân

(1): Thuế thu nhập cá nhân cần nộp được tính = Thu nhập tính thuế x Thuế suất.

(2): Thu nhập tính thuế = Thu nhập phải chịu thuế – đi các khoản giảm trừ.

(3): Thu nhập phải chịu thuế = Tổng tiền lương nhận được – Các khoản được miễn thuế.

Người nộp thuế có thể áp dụng các công thức tính số (1),(2),(3), để tính mức thuế thu nhập cá nhân phải nộp theo các bước như sau:

Bước 1: Tính tổng thu nhập (tiền lương) nhận được.

Bước 2: Tính các khoản được miễn thuế

Các khoản thu nhập được miễn thuế (nếu có) từ tiền lương tiền công sẽ bao gồm:

– Khoản tiền lương làm thêm giờ, làm việc ban đêm sẽ được trả cao hơn so với tiền lương làm việc trong thời gian làm việc giờ hành chính.

– Thu nhập của thuyền viên là người Việt Nam làm việc cho các hãng tàu Việt Nam vận tải quốc tế hoặc các hãng tàu của nước ngoài.

Bước 3: Tính thu nhập phải chịu thuế áp dụng công thức số (3)

Bước 4: Tính các khoản giảm trừ

Các khoản giảm trừ sẽ bao gồm

– Giảm trừ gia cảnh đối với bản thân của những người nộp thuế là 132 triệu đồng/năm tương đương 11 triệu/ tháng và đối với mỗi người phụ thuộc sẽ là 4,4 triệu đồng/tháng.

– Giảm trừ đi các khoản đóng bảo hiểm, đóng góp từ thiện, khuyến học, nhân đạo và quỹ hưu trí tự nguyện.

Bước 5: Tính thu nhập tính thuế theo công thức số (2)

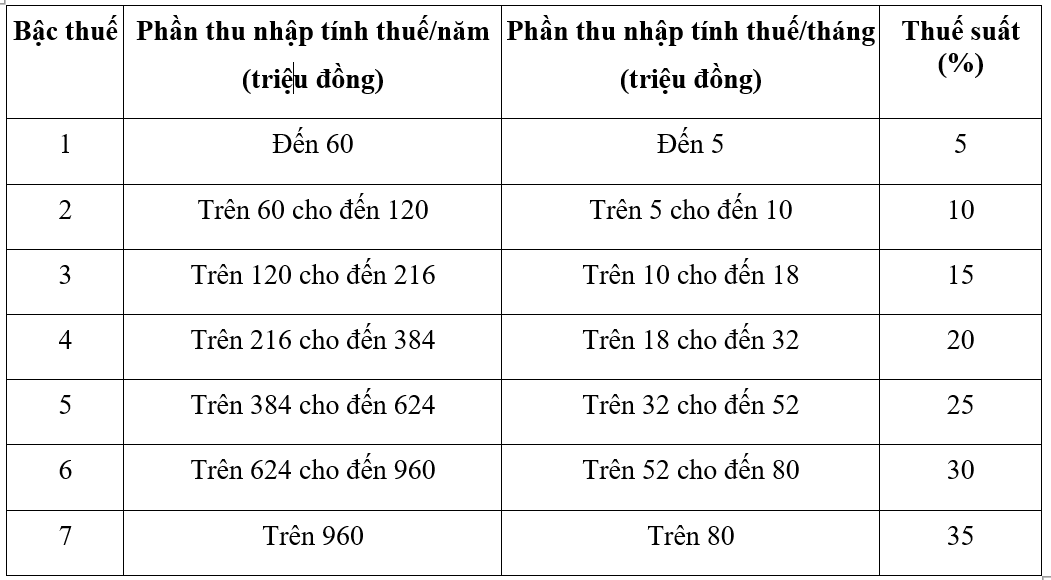

Để tính thuế suất người tính thuế có thể áp dụng bảng biểu thuế lũy tiến từng phần được quy định tại Điều 22 của Luật Thuế TNCN năm 2007 theo bảng sau đây:

Bảng: Biểu thuế luỹ tiến từng phần

Như vậy bạn cần phải căn cứ theo phần thu nhập tính thuế/tháng/năm của mình để xác định mức thuế suất tương ứng

Áp dụng công thức số (1) khi bạn đã biết được thu nhập tính thuế và thuế suất bạn sẽ tính ra được thuế thu nhập cá nhân cần phải nộp.

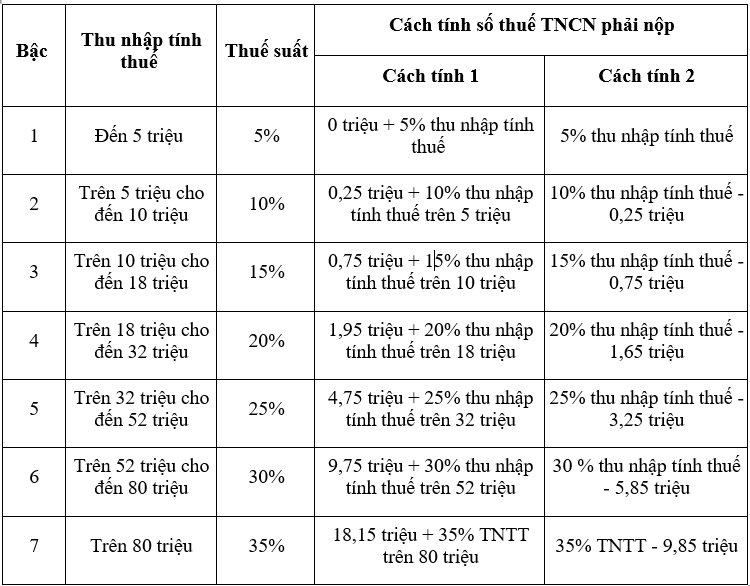

Như vậy khi đã biết được “thu nhập tính thuế” và “thuế suất” sẽ có 2 phương pháp tính thuế thu nhập cá nhân cần phải nộp như sau:

1 – Phương pháp lũy tiến bằng cách tính số thuế phải nộp theo từng bậc thuế, sau đó sẽ cộng lại theo bảng thuế lũy tiến

2 – Phương pháp rút gọn bạn tính thu nhập tính thuế và áp dụng bảng dưới đây để tính ra số thuế TNCN cần phải nộp:

Bảng: Cách tính số thuế TNCN phải nộp theo phương pháp tối giản

Trường hợp 2: Cá nhân cư trú không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới 03 tháng

Căn cứ theo quy định tại điểm i khoản 1 Điều 25 của Thông tư 111/2013/TT-BTC quy định như sau:

– Cá nhân cư trú ký hợp đồng lao động dưới 03 tháng hoặc không ký hợp đồng lao động mà có tổng mức trả thu nhập từ 02 triệu đồng/lần trở lên thì cần phải khấu trừ thuế theo mức 10% trên thu nhập (khấu trừ luôn trước khi trả tiền)”.

Lưu ý: Trừ các trường hợp làm cam kết theo như Mẫu 08/CK-TNCN nếu như đủ điều kiện trên.

Công thức tính thuế TNCN phải nộp áp dụng như sau:

Thuế thu nhập cá nhân phải nộp được tính = 10% x Tổng thu nhập trước khi trả

2.2. Cách tính thuế thu nhập cá nhân đối với cá nhân cư trú

Theo như quy định thì các cá nhân không cư trú sẽ không được tính khoản giảm trừ gia cảnh nên chỉ cần có thu nhập chịu thuế > 0 sẽ phải nộp thuế thu nhập với mức thuế suất 20%/thu nhập chịu thuế;

Các khoản được giảm trừ sẽ bao gồm: khoản đóng bảo hiểm, quỹ hưu trí tự nguyện, đóng góp khuyến học, nhân đạo, làm từ thiện.

Căn cứ theo quy định tại Khoản 1 Điều 18 của Thông tư 111/2013/TT-BTC quy định số thuế TNCN phải nộp đối với cá nhân không cư trú sẽ được tính theo công thức sau:

Thuế thu nhập cá nhân phải nộp = 20% x Thu nhập chịu thuế

Trong đó, thu nhập chịu thuế sẽ bằng tổng tiền lương, tiền công và các khoản thu nhập khác mà cá nhân nộp thế nhận được trong kỳ tính thuế và được xác định như thu nhập chịu thuế của cá nhân cư trú.

>>>Luật sư giải đáp miễn phí về cách tính thuế thu nhập cá nhân? Gọi ngay: 1900.6174

Cách tính thuế thuế thu nhập cá nhân online năm 2023

Để thực hiện việc tính thuế thu nhập cá nhân online sử dụng tiện ích tính thuế TNCN của thuvienphapluat, bạn có thể thực hiện các bước như hướng dẫn sau:

Bước 1: Bạn truy cập tiện ích tính thuế TNCN của Thuvienphapluat – https://thuvienphapluat.vn/tien-ich/tinh-thue-thu-nhap-ca-nhan.html (1)

Bước 2: Nhập các thu nhập tháng,thường tính bằng tiền lương ghi trên hợp đồng. Ví dụ như là 20 triệu/ tháng (2)

Bước 3: Nhập lương đóng bảo hiểm, nếu như bạn không tự nộp bảo hiểm thì mức đóng này =0 (3)

Bước 4: Nhập số người phụ thuộc. Ví dụ như người nộp thuế có 2 người phụ thuộc là vợ/con thì điền là 2 (4)

Bước 5: Nhận kết quả thuế TNCN phải nộp (5)

Lưu ý: Thu nhập tháng thường sẽ tính bằng tiền lương ghi trên hợp đồng của tiện ích này là tổng thu nhập chịu thuế quy định tại Điều 10 và Điều 11 của Luật thuế TNCN, đã tính các khoản giảm trừ sau đây:

– Các khoản đóng bảo hiểm, quỹ hưu trí tự nguyện.

– Các khoản đóng góp từ thiện, nhân đạo, khuyến học.

Mức tiền lương tháng thấp nhất để đóng BHXH không được thấp hơn so với mức tối thiểu vùng tại thời điểm đóng đối với người lao động làm công việc hoặc chức danh giản đơn nhất trong điều kiện lao động bình thường.

Diễn giải cách tính thuế TNCN trên thuvienphapluat như sau:

- Mức đóng: BHXH (8%), BHYT (1,5%), BHTN (1%)

- Bảo hiểm bắt buộc = 0 x 8% + 0 x 1,5% + 0 x 1% = 0đ

- Giảm trừ bản thân = 11.000.000 vnđ

- Giảm trừ người phụ thuộc = 2 x 4.400.000 = 8.800.000 vnđ

- Thu nhập tính thuế = 20.000.000 – 0 – 11.000.000 – 8.800.000 = 200.000 vnđ

- Mức thuế áp dụng đối với 200.000 theo bảng biểu thuế lũy tiến từng phần là 5%

- Thuế thu nhập cá nhân phải nộp = 200.000 x 5% = 10.000 vnđ

>>>Luật sư giải đáp miễn phí về cách tính thuế thu nhập cá nhân online? Gọi ngay: 1900.6174

Trừ thuế thu nhập cá nhân bao nhiêu phần trăm đối với cá nhân cư trú ký HĐLĐ ≥ 03 tháng?

Các cá nhân cư trú ký hợp đồng lao động từ 03 tháng trở lên thì tính thuế thu nhập cá nhân theo như phương pháp tính thuế lũy tiến từng phần. Theo đó, sẽ bị trừ thuế thu nhập cá nhân từ 5% – 35% thu nhập tính thuế.

Cụ thể, theo quy định tại Điều 7 của Thông tư 111/2013/TT-BTC quy định Biểu thuế lũy tiến từng phần như sau:

Theo đó, đối chiếu với các quy định tại Điều 7 của Thông tư 111/2013/TT-BTC, thuế thu nhập cá nhân từ tiền lương, tiền công với các đối tượng cá nhân cư trú ký hợp đồng lao động từ 03 tháng trở lên được xác định bằng công thức sau đây:

Thuế thu nhập cá nhân = Thu nhập tính thuế X Thuế suất (1)

Trong đó:

Thu nhập tính thuế = Thu nhập chịu thuế – Các khoản giảm trừ (2)

Thu nhập chịu thuế = Tổng thu nhập – Các khoản thu nhập được miễn thuế (3)

Do đó, để biết trừ thuế thu nhập cá nhân bao nhiêu phần trăm (thuế suất) thì cần phải xác định được mức thu nhập tính thuế theo các bước như sau sau:

Bước 1: Tính tổng thu nhập

Bước 2: Tính các khoản thu nhập được miễn thuế thu nhập cá nhân (nếu như có)

Các khoản thu nhập miễn thuế thu nhập cá nhân từ tiền lương, tiền công gồm:

– Phần tiền lương làm việc ban đêm, làm thêm giờ được trả cao hơn so với tiền lương làm việc ban ngày, làm trong giờ theo như quy định của pháp luật.

– Thu nhập từ tiền lương, tiền công của các thuyền viên là người Việt Nam làm việc cho hãng tàu nước ngoài hoặc hãng tàu Việt Nam vận tải quốc tế.

Bước 3: Tính thu nhập chịu thuế theo công thức (3)

Bước 4: Tính các khoản giảm trừ

– Giảm trừ gia cảnh đối với bản thân người nộp thuế sẽ là 11 triệu đồng/tháng (132 triệu đồng/năm).

– Giảm trừ gia cảnh đối với mỗi người phụ thuộc sẽ là 4,4 triệu đồng/tháng.

Ngoài ra, người nộp thuế còn được tính giảm trừ các khoản đóng bảo hiểm, quỹ hưu trí tự nguyện, đóng góp từ thiện, khuyến học, nhân đạo.

Bước 5: Tính thu nhập tính thuế theo công thức số (2)

Bước 6: Tính số thuế thu nhập cá nhân phải nộp theo công thức số (1)

Như vậy, sau khi xác định được thu nhập tính thuế thì đối chiếu với Biểu thuế lũy tiến từng phần để biết được thuế suất thuế thu nhập cá nhân là bao nhiêu phần trăm:

– Thu nhập tính thuế đến 05 triệu đồng/tháng thì thuế suất sẽ là 5%.

– Thu nhập tính thuế từ 05 – 10 triệu đồng/tháng thì thuế suất sẽ là 10%.

– Thu nhập tính thuế từ 10 – 18 triệu đồng/tháng thì thuế suất sẽ là 15%.

– Thu nhập tính thuế từ 18 – 32 triệu đồng/tháng thì thuế suất sẽ là 20%.

– Thu nhập tính thuế từ 32 – 52 triệu đồng/tháng thì thuế suất sẽ là 25%.

– Thu nhập chịu thuế từ 52 – 80 triệu đồng/tháng thì thuế suất sẽ là 30%.

– Thu nhập chịu thuế trên 80 triệu đồng/tháng thì thuế suất sẽ là 35%.

>>>Luật sư giải đáp miễn phí về vấn đề trừ thuế thu nhập cá nhân? Gọi ngay: 1900.6174

Trừ thuế thu nhập cá nhân bao nhiêu phần trăm đối với cá nhân cư trú không ký HĐLĐ/ký dưới 3 tháng?

Trường hợp nếu như không ký hợp đồng lao động/ký hợp đồng lao động dưới 03 tháng mà có thu nhập từ tiền lương, tiền công từ 02 triệu đồng trở lên/lần thì sẽ khấu trừ đi 10% thuế thu nhập cá nhân trên tổng thu nhập, trừ trường hợp đã đủ điều kiện làm cam kết theo Mẫu 08/CK-TNCN (theo như quy định tại điểm i khoản 1 Điều 25 của Thông tư 111/2013/TT-BTC).

Số thuế phải nộp đối với trường hợp này được tính như sau:

Thuế thu nhập cá nhân phải nộp = Tổng thu nhập trước khi trả * 10% thuế suất

>>>Xem thêm: Thuế thu nhập cá nhân là gì? Ai phải đóng thuế thu nhập cá nhân

Trừ thuế thu nhập cá nhân bao nhiêu phần trăm đối với cá nhân không cư trú?

Theo như quy định tại khoản 1 Điều 18 của Thông tư 111/2013/TT-BTC thuế thu nhập cá nhân đối với các cá nhân không cư trú được tính như sau:

Thuế thu nhập cá nhân = Thu nhập chịu thuế * 20% thuế suất

Thu nhập chịu thuế sẽ là tổng tiền lương, tiền thù lao, tiền công, các khoản thu nhập khác có tính chất tiền công, tiền lương mà người nộp thuế nhận được trong kỳ tính thuế.

Tức là, các cá nhân không cư trú chỉ cần có thu nhập từ tiền lương, tiền công sẽ bị khấu trừ 20% thu nhập chịu thuế thu nhập cá nhân.

KẾT LUẬN:

– Trừ thuế thu nhập cá nhân từ 5% – 35% thu nhập tính thuế đối với cá nhân cư trú ký HĐLĐ từ 03 tháng trở lên.

– Trừ thuế thu nhập cá nhân 10% tổng thu nhập trước khi chi trả đối với cá nhân cư trú không ký HĐLĐ/ký HĐLĐ dưới 03 tháng có thu nhập từ tiền lương, tiền công ≥ 02 triệu đồng/lần.

– Trừ thuế thu nhập cá nhân 20% thu nhập chịu thuế đối với cá nhân không cư trú.

>>>Xem thêm: Truy thu thuế thu nhập cá nhân là gì? Thời hạn truy thu thuế TNCN?

Trên đây là toàn bộ thông tin chia sẻ về “Thuế thu nhập cá nhân” đã được chúng tôi tìm hiểu, tổng hợp để gửi đến các bạn, cụ thể quy định của pháp luật về cách tính thuế thu nhập cá nhân năm 2023 như thế nào? Trừ thuế thu nhập cá nhân bao nhiêu phần trăm đối với các cá nhân cư trú ký HĐLĐ ≥ 03 tháng hoặc < 03 tháng?

Nếu như còn thắc mắc nào liên quan đến các vấn đề trên xin mời quý bạn đọc tiếp tục gửi câu hỏi về cho chúng tôi hoặc liên hệ số hotline sau đây 1900.6174 của Tổng đài pháp luật để được hỗ trợ một cách nhanh nhất có thể. Chúng tôi hy vọng sẽ nhận được nhiều hơn nữa sự tin tưởng cũng như các ý kiến đóng góp của quý bạn đọc trong tương lai.

Liên hệ chúng tôi

| ✅ Dịch vụ luật sư | ⭐️ Chuyên nghiệp: Dành cho cá nhân – gia đình – doanh nghiệp |

| ✅ Dịch vụ xử lý nợ xấu, nợ khó đòi | ⭐️ Đúng pháp luật – Uy tín |

| ✅ Dịch vụ ly hôn | ⭐️ Nhanh – Trọn gói – Giải quyết trong ngày |

| ✅ Dịch vụ Luật sư riêng | ⭐️ Uy tín: Dành cho cá nhân – gia đình – doanh nghiệp |

| ✅ Dịch vụ Luật sư Hình sự | ⭐️ Nhanh chóng – Hiệu quả |

| ✅ Dịch vụ Luật sư tranh tụng | ⭐️ Giỏi – Uy tín – Nhận toàn bộ vụ việc |

| ✅ Dịch vụ Luật sư doanh nghiệp | ⭐️ Tư vấn thường xuyên cho doanh nghiệp |